出品:上市公司研究院

文/夏虫工作室

核心观点:恒合股份上市后业绩大幅变脸,营收似乎开始逼近财务退市红线。在这种背景下,公司财务数据却呈现出三大异常,其一,突增的关联交易;其二,暴增的业务与异常增长的销售费用;其三,应收款推高的营收与第四季度收入被质询是否跨期收入确认。公司究竟有没有保壳动机?此外,公司油气回收在线监测系统收入较为依赖政策,上市后悬崖式崩塌,冲刺上市招股书有没有被过度包装?

近日,恒合股份回复三季报监管问询函。

公司于2021年8月北交所挂牌上市。然而,公司上市第一年便业绩大变脸。此后,公司业绩持续颓势,营收逼近财务退市红线。值得注意的是,一边是公司业绩保壳压力,一边是突增关联交易与突增的业务,投资者是否需要再次审视其财报数据?此外,公司上市前后反差较大,相关业务上市后便大变脸,公司冲刺上市招股书有没有谎言?

业绩逼近退市红线关联交易保壳?现三大异常

公开资料显示,恒合股份主要从事挥发性有机化合物(VOCs)综合治理与监测服务,为客户提供设计、研发、生产、集成、安装调试、数据分析、第三方检测及运维等服务及一体化解决方案。公司主要产品包括油气回收在线监测系统、油气回收治理设备、液位量测系统以及智网监测平台等,核心产品包括加油站油气处理装置、储油库油气处理装置、磁感式流量传感器、气相色谱仪等,公司采用直销和经销两种销售模式,主要营业收入为产品销售和检测服务。

值得注意的是,公司上市后业绩持续颓势,营收大幅下滑逼近财务退市红线。

Wind数据显示,公司的营业收入由上市前高峰1.18亿元大幅骤降至2022年的5348.22万元。今年三季报显示,公司营业收入为4097.70万元,同比增长23.60%;归属于上市公司股东的净利润为-951.26万元,同比下降 16.98%,归属于上市公司股东的扣除非经常性损益后的净利润-968.91万元,同比下降3.41%。

而利润表现上,2022年利润总额逼近亏损,2023年及三季度陷入持续亏损状态。

来源:wind

根据《北京证券交易所股票上市规则(试行)》中第三节财务类强制退市的3.1 条款规定, “上市公司出现下列情形之一的,本所对其股票实施退市风险:

(一)最近一个会计年度经审计的利润总额、净利润或者扣除非经常性损益的净利润三者孰低为负值且营业收入低于5000万元;

(二)最近一个会计年度经审计的期末净资产为负值;

(三)最近一个会计年度的财务会计报告被出具无法表示意见或否定意见的计报告;

(四)追溯重述后最近一个会计年度利润总额、净利润或者扣除非经常性损后的净利润三者孰低为负值且营业收入低于 5000 万元;或者追溯重述后最近一个会计年度期末净资产为负值;

(五)中国证监会及其派出机构行政处罚决定书表明公司已披露的最近一个计年度经审计的年度报告存在虚假记载、误导性陈述或者重大遗漏,导致该年相关财务指标实际已触及第一、二项情形的;

(六)本所认定的其他情形。

根据上述规则,公司财务指标显然在逼近退市红线。值得注意的是,在这种大背景下,公司相关数据却出现异常。

异常一,突增的关联交易。

今年三季度,公司大幅调增关联交易额度。 2024 年8月20日,公司董事会审议通过《关于新增预计 2024 年日常关联交易的议案》,新增关联交易预计发生金额700万元,调整后预计发生金额1200万元。公司前三季度营业收入4097.70万元,其中关联交易收入772.98 万元,占比高达18.86%。

异常二,突增的业务与异常增长的销售费用。

2023年,公司营业收入为5,835.70万元,同比增长9.11%;归属于上市公司股东的净利润为-844.43万元,2021年、2022年归属于上市公司股东的净利润为1,635.63万元、569.02万元,净利润连续下滑。

可以看出,公司营收与净利增长似乎并不匹配。与此同时,鹰眼预警显示,公司的销售费用与营收也呈现出不匹配趋势。数据显示,2023年,公司营业收入同比变动9.12%,销售费用同比变动43.05%,销售费用与营业收入变动差异较大。

来源:鹰眼预警

我们进一步拆分发现,公司的油气回收治理设备业务板块大幅增长,营业收入达到3097.48万元,同比增长164.71%。

需要指出的是,根据公司招股书,公司所处行业多采用招投标方式获取订单,主要为国央企客户。对此,监管曾质询其是否独立参与招投标,组织形式、实施方式及履行的程序情况,通过招投标方式获取业务收入及占比,是否合法合规,是否涉及商业贿赂等违法违规情形,是否存在应履行招投标程序而未履行的情形。

销售费用的突增与突增的业务是否可能埋雷?这或值得投资者重点关注。

异常三,高额的应收款与第四季度收入占比较高。

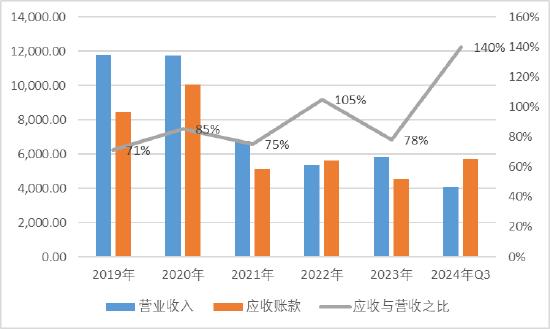

我们发现,公司应收款长期维持高位。2019年至2023年及今年三季报,公司应收款与营收之比分别为71%、85%、75%、105%、78%及140%。

来源:wind

与此同时,我们发现,公司第四度收入占同年全年收入占比较高。公司的第四季度收入占全年收入之比维持在40%左右。对此,监管曾质询公司是否存在跨期收入确认等情形。

对于这种集中四季度确认情形,公司将其归因为行业因素。公司解释称,“石油石化公司根据经营状况、政策要求、计划需求制定申请次年的资金投资计划。根据前一年投资计划的批复情况会在本年度第一季度做全年的采购需求和投资计划,第二季度针对采购和需求计划进行内部申请及商榷投资计划的合理性和迫切性,导致公司第三和第四季度获得的订单较多,上站施工的任务量也较大,被验收的项目也较多,使得公司下半年的收入大于上半年,收入分布有季节性特点。”

冲刺上市招股书是否说谎

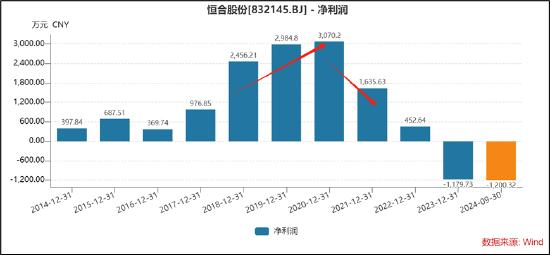

值得注意的是,公司冲刺北交所时,业绩呈现出持续增长态势。数据显示,2018年至2020年,公司的净利润逐年上市,分别为2456.21万元、2984.8万元及3070.2万元。

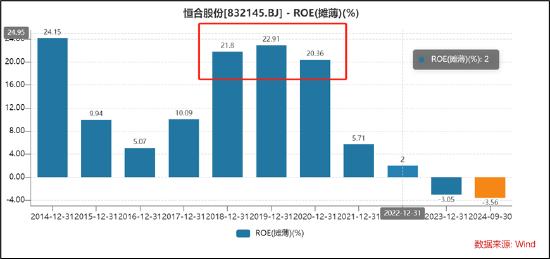

需要指出的是,公司冲刺北交所选择第一套标准,即市值不低于2亿元,最近两年净利润均不低于1500万元且加权平均净资产收益率平均不低于8%,或者最近一年净利润不低于2500万元且加权平均净资产收益率不低于8%。

我们进一步发现,公司申报材料显示,公司申报材料报告期数据ROE稳定维持在20%以上,而往年则较为波动。

上市完成后,公司业绩随即大变脸,ROE由2020年的20.36%悬崖式下跌至5.71%;净利润出现腰斩,跌破2500万元的北交所上市红线。公司上市前后差异巨大,是否可能包装上市嫌疑?

根据公开发行说明书,报告期内公司主营业务收入分别为10,082.97万元、11,820.31万元、11,751.54万元,其中油气回收在线监测系统收入分别为4,903.93万元、7,908.25万元和9,738.88万元,收入规模及占比逐年上升。

需要强调的是,公司油气回收在线监测系统收入贡献了公司主要业绩,然而,这业绩对政策依赖较大。报告期内油气回收在线监测系统收入大幅增加主要原因为相关部门出台政策明确推进油气回收治理工作,要求2019 年重点区域加油站、储油库、油罐车基本完成油气回收治理工作,重点区域年销售汽油量大于5,000吨的加油站,加快推进安装油气回收自动监控设备并与生态环境部门联网;重点区域开展储油库油气回收自动监控试点。

基于以上背景,监管对公司的油气回收在线监测系统收入是否具有可持续性发出质询。对此, 公司给出解释称,公司在油气回收在线监测系统领域的市场地位显著,行业市场空间不断扩大。公司招股书显示,其给出的油气回收在线监测系统业务的整体市场空间预测值约为104.48亿元。公司进一步解释称,随着《加油站大气污染物排放标准》(GB 20952—2020)的发布,目前油气回收在线监测系统的安装已成为我国环保部门进行油气管理的常规手段,相关市场正由重点区域不断向全国区域延伸,各地方政府监管部门也陆续推出当地的在线监测系统安装方面的具体要求,对加油站在线监测系统的安装要求由年销售汽油量大于5000吨以上的加油站向5000吨以下加油站延伸,不断扩大市场空间。

事实是否如此?我们发现,公司油气回收在线监测系统收入自上市第一年后,便开启悬崖式下跌,2021年该业务收入跌幅近50%;2022年进一步下跌,跌幅为32.67%;2023年跌幅进一步扩大,跌幅为36.07%。

来源:21年年报

来源:22年年报

来源:23年年报

显然,事实与公司招股书相关回复走出相反结果。自此,我们疑惑的是,公司对相关业务回复是否说谎?招股书有没有被过度包装?